Mi lesz veled, E-Star?

Cikkünk az írásakor (2012.09.05) érvényes piaci állapotot tükrözi. Befektetési döntések meghozatala előtt mindig tájékozódjon az aktuális piaci helyzetről.

Ne maradjon le frissítéseinkről, regisztráljon és kérje hírlevelünket! Iratkozzon fel RSS csatornánkra!

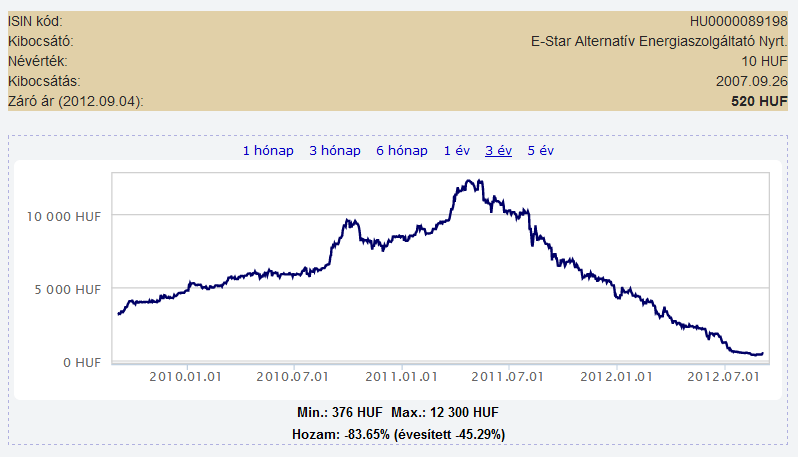

A tavaly nyári csúcspont óta gyakorlatilag folyamatosan zuhan az E-Star részvények és kötvény árfolyama. Milyen okokra vezethető ez vissza? Mire számíthatnak a befektetők és mit érdemes ebben a helyzetben csinálni a befektetéssel? Tippünk ezt a témát járja körbe.

A tavaly nyári csúcspont óta gyakorlatilag folyamatosan zuhan az E-Star részvények és kötvény árfolyama. Milyen okokra vezethető ez vissza? Mire számíthatnak a befektetők és mit érdemes ebben a helyzetben csinálni a befektetéssel? Tippünk ezt a témát járja körbe.

Kedvencből mostohagyerek

Az E-Star részvények csúcspontjukat 2011. május 11-én érték el 12 300 forinttal. A jelenlegi (2012. szeptember 4-i) részvényárfolyam 520 forint, a 2010-ben kibocsátott E-Star kötvények pedig lejárattól függően a névérték 50%-a körüli áron forognak, ha egyáltalán van rájuk kereslet. Hogyan juthatott ide az a cég, ami nemrég még az elemzők és alapkezelők nagy kedvence volt?

Parkinson egyik törvénye szerint a cég válsága az új székház felépítésével kezdődött – ezt E-Starra átfogalmazva a válság az EETEK felvásárlásával kezdődött, bár bizonyos, most nagy hangsúlyt kapott (például önkormányzati fizetési) problémák korábbra nyúlnak vissza. Az EETEK felvásárlásával mi is foglalkoztunk egy korábbi tippünkben, ahol azt írtuk: „Ha szerencséjük van, bejön, de nem lennénk meglepődve, ha a cég 1-2 éven belül "reccsenne" egyet.”. Tippünkben ekkor már nem javasoltuk vásárlásra se a részvényeket, se a kötvényeket, elsősorban a túlzott eladósodottság, és az azt nem megfelelően tükröző kockázati prémium miatt. A reccsenés sajnos bekövetkezett, de hogy törés is lesz-e belőle, az ma még nem látható.

Netfolio tipp

Nehéz ősz elé néz az E-Star, a 2012 októberi kötvénylejárat kifizetése kérdéses. A rövid kötvények vásárlását emiatt nem javasoljuk. A hosszabb kötvények a piacon 50%-körüli áron forognak, itt a bátrabbak már megpróbálkozhatnak a vásárlással, mivel még felszámolás esetén is számíthatnak 25-30% megtérülésre, pozitív végkifejlet esetén pedig akár a névértékre is, de a vásárlással az október végi lejáratig nekik is érdemes kivárni. Amennyiben szeretné saját maga kihasználni az általunk ajánlott tippeket nyisson értékpapírszámlát a Netfolio.hu-n és használja honlapunk prémium tartalmait ingyen, beleértve portfólió kezelő rendszerünket is!

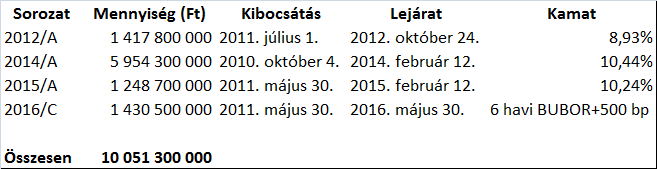

Már a tranzakció finanszírozása sem ment könnyen: 2011 júniusában a cég ezért tőkét emelt 2,4 milliárd forint értékben, részvényenként 10000 forintos áron. Azonban ezzel a problémák nem oldódtak meg: mivel a lengyel cég veszteséges volt, és annak átszervezése nem haladt a megfelelő ütemben, a Társaság a készpénzt nagy ütemben fogyasztani kezdte. Ennek egyik jele az volt, hogy 2011 júliusában a korábbi tervektől eltérően rövid lejáratú, a projektekhez nem illeszkedő kifizetésű kötvényeket is elkezdett kibocsátani a cég (2014-16 helyett 2012-es lejárattal), ezzel jelentősen megnövelve a korábban kibocsátott kötvények kockázatát (sajnos ezt nem tiltotta semmi). Az eredetileg tervezett lengyel kötvényprogramból nem lett semmi. Mivel viszont az E-Star már „elszokott” a banki finanszírozástól, ezért az EETEK banki refinanszírozása nehézségbe ütközött, a tárgyalások mind az EBRD-vel, mind később az OTP-vel zátonyra futottak.

Sokasodó problémák

Az, hogy nem átmeneti likviditási problémáról van szó, a piac számára akkor vált nyilvánvalóvá, amikor 2012 januárjában a Társaság menesztette a korábbi vezérigazgatót, Kassai Ákost, majd 2012 áprilisában a közgyűlés nem tudta elfogadni a 2011-es mérleget, mivel a könyvvizsgáló nem írta azt alá. Ezt követte 2012 júniusában a bejelentés, hogy a Társaság felmondja zilahi és marosvásárhelyi szerződéseit, mivel az ügyfelek nem fizetnek, majd június végén a nagy port kavart összezördülés a Hódmezővásárhelyi Önkormányzattal, ahol nyilvánvalóvá vált, hogy az alaptevékenység és az üzleti modell maga került veszélybe.

Külső környezet

A cég helyzetét rontotta az is, hogy válsága egybeesett néhány olyan ismert kormányzati intézkedéssel, ami a magyar tőkepiacról történő finanszírozás esélyét csökkentette. Az E-Star kötvényeiből és részvényeiből korábban több magánnyugdíjpénztár is vásárolt, amelyeket az államosításkor eladtak. Emellett a végtörlesztés, és az azzal párhuzamosan kirobbanó Erste Bank-Hódmezővásárhely vita gyakorlatilag fekete listára tette a magyar önkormányzatokat mind a nyilvános kötvénykibocsátás, mind pedig a banki hitelfelvétel számára.

Válságmenedzsment

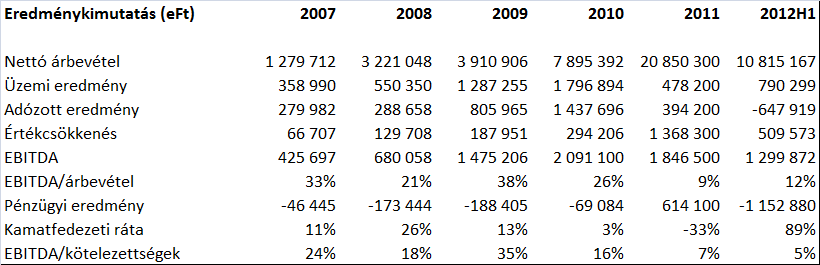

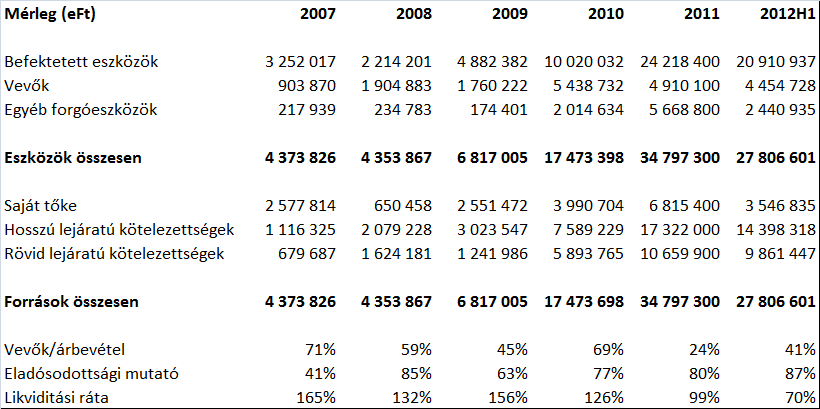

A cég szerencsére 2012-ben válság üzemmódba váltott, a korábbi növekedést felváltotta a rövid távú nyereségesség és likviditás előtérbe kerülése. Ennek köszönhetően a lengyel akvizíció során tervezett költségcsökkentés lezárult, és a követelésállomány növekedése is megállt. Bár a Társaság fő tulajdonosa nyilatkozataiban az önkormányzati nemfizetéseket rója föl a cég legfőbb problémájának, ez nem így van: a követelésállomány mind abszolút értékben, mind pedig árbevételhez mért arányában 2010 végén volt a csúcson (lásd az alábbi táblázatból). A cég legnagyobb gondja az, hogy 2010-11-ben a növekedés és akvizíció hatására a központi költségek megugrottak, és a cég a csökkentésüknek csak jelentős késéssel, 2012-ben kezdett neki. Majd az is kiderült, nem minden ESCO projekt nyereséges, és az EETEK és román projektek nyereségessége elmarad a magyar projektekétől, amelyeken javítani csak hosszú távon lehetséges, ha egyáltalán lehet. A csökkent jövedelmezőség azonban már nem ad fedezetet a megnövekedett forrásköltségek és a tőke kitermelésére, így a refinanszírozás esélye is kicsi.

Mi várható?

A cég életében rövid távon a legkritikusabb a 2012. október 24-én lejáró kötvények lejárata (1,42 milliárd forint kifizetése). Mivel a lengyel BZ WBK banktól a cég lengyel eszközeire sikerült felvenni 2012 júniusában 36 millió euró hitelt, ezt a kötvénylejáratot a cég minden bizonnyal ki fogja tudni fizetni, ha a hitelt folyósítják (ez pletykák szerint azért nem történt még meg, mert az egyik meghatározó tulajdonos nem vállalta a tőle elvárt felelősségvállalást). Ha ez nem történik meg, a csődeljárásból a kötvények átstrukturálásával a cég jó eséllyel ki tud jönni. A csődeljárás sikeréhez a magyar jog szerint az szükséges, hogy a követelések tulajdonosainak több, mint fele minden követeléstípusban (tehát kötvényenként) támogassa azt (mindenki követelésének arányában szavaz). A csődeljárásban a rövid kötvények lejáratának meghosszabbítása mellett valószínűleg a kötvények tőkéjének valamilyen mértékű leírása is fel fog merülni. Hosszabb távon azonban nagyok a kérdőjelek. Mivel a cég hosszabb lejáratú kötvényei jelenleg 50%-on forognak, tehát a piac csődöt áraz, a kötvénykibocsátás nem járható út. Mivel banki finanszírozásra a magyar eszközök vonatkozásában a cég nemigen számíthat, valószínűleg nem kerülheti el azt, hogy legkésőbb 2014-ben csendben vagy zajosan csődbe menjen, mivel a termelődő nyereség jelenleg a fizetendő kamatokkal egyenlő, tehát növekedés nélkül a tőke visszafizetésére szinte nem termelődik fedezet. A cég és befektetői számára ezért az lenne a jó, ha a menedzsment hosszabb távon tárgyalásokat kezdene az eszközök (egy részének) lehetséges vásárlóival, és megpróbálná a csődöt elkerülni. Erre jó lehetőséget ad az, hogy az adósság egy részét a piacon névérték alatt meg lehet vásárolni, és ezzel is lehet fizetni az eszközökért.

A szóba jövő partnerek

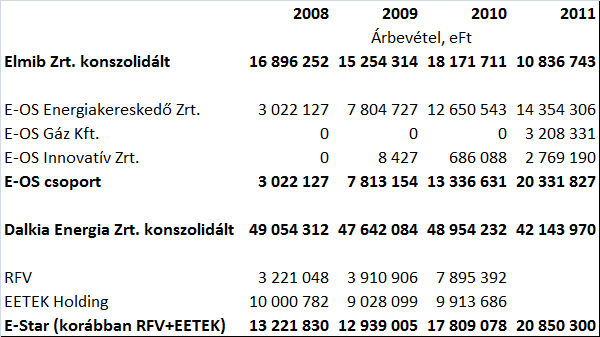

A magyar piacon három jelentős, az E-Star-ral lényegében egy nagyságrendben lévő méretű cégcsoport található, a magánszemélyek tulajdonában lévő ELMIB csoport, a francia Dalkia csoport és a KÖZGÉP tulajdonában lévő E-OS cégcsoport (a csoportról részletesen itt olvashatnak). Mint az alábbi táblázatban látható, az ELMIB és a Dalkia jelentősen veszít piaci részesedéséből, míg az E-OS és kisebb mértékben az E-Star lényegében ezt nyerik meg.

Ha mégsem sikerül

Ha az üzlet csendes átvétele nem történik meg, az több hosszú távú következménnyel is jár. Egyrészt számos magyar magánszemély megtakarítása odaveszik, aminek következtében a magyar vállalati kötvénypiac egy időre ismét el fog halni, mint az történt a kilencvenes években a WVM Lízing csődjét követően. Nemcsak a kötvénytulajdonosok lesznek a vesztesek, hanem azok is, akik olyan befektetési alapokkal rendelkeznek, amelyek E-Star részvényeket vagy kötvényeket tulajdonoltak, tehát az érintett kör több százezer magyar állampolgárra tehető.

Másrészt távozni fog egy olyan szereplő a piacról, aki segített az önkormányzatok beruházásait finanszírozni. Mivel beruházást folyó bevételből finanszírozni nem lehetséges, hitelt a jelenlegi helyzetben az önkormányzatok nem tudnak felvenni, a feladat viszont náluk van, ez a beruházások eltolódásához, elmaradásához vezethet. Az IEA magyar származású vezetője, Varró László felhívta a figyelmet arra, hogy a tapasztalat szerint a beruházási környezet bizonytalansága, a magánbefektetők érdekeinek figyelembe nem vétele előbb-utóbb szolgáltatási problémákhoz (ez esetben konkrétan fűtéskimaradás) vezet.

Konklúzió

A jelen helyzetben az E-Star részvények és kötvények kifejezetten kockázatosak, csak azoknak ajánlhatóak, akik szeretik a kockázatot, és bíznak egy pozitív végkifejletben. Igaz ugyanakkor, hogy aki mer az nyer, tehát ha bejön, nagyot lehet nyerni rajta. A részvények csak egy felvásárlási harcban lehetnek érdekesek, jelenleg belső értékük nulla, hiszen a kötvények is névérték alatt forognak. A hosszabb lejáratú E-Star kötvények pedig 50% alatt minősülnek jó üzletnek, hiszen pozitív végkifejlet esetén akár a névértéket is fizethetik, negatív esetben pedig a megtérülés azért 25-30 százalékot minden bizonnyal el fog érni, azonban a kötvényvásárlással érdemes az október végi lejáratig kivárni.

Frissítés

A Társaság bejelentése szerint a lengyel hitel folyósítása augusztus folyamán megtörtént, azonban azt nem tudják a kötvények törlesztésére fordítani (minden bizonnyal lejárt szállítói tartozások rendezésére van szükség). Az augusztus végi készpénzállomány viszont igen magas, 6,3 millió euró volt, ami az októberi kötvénylejárat értékét meghaladja, és az augusztusi EBITDA is pozitív lett. Az októberi csőd elkerülése ezáltal elérhető közelségbe került.

Hozzászólások

Hozzászólás